持续收缩!三季度上市银行发债规模降超56% 业内:银行资本补充或将持续承压 |

| 发布时间:2021-10-11 18:53 来源:网络整理 作者: |

|

实习记者 徐川

发行债券是上市银行资本补充的重要工具。据财联社记者统计,今年第三季度共有12家A股上市银行完成发行各类债券。除工商银行在境外市场发行61.6亿美元无固定期限资本债券外,其余11家银行合计发行债券金额达2275亿元人民币。

从发债类型来看,业内人士分析表示,得益于期限较长、利率有相对优势等特点,二级资本债仍是银行资本补充的常用手段;另一方面,支持实体企业发展的各类专项债券也成为中小银行重要的外部融资渠道,今年年初以来,仅支持中小微企业贷款的债券发行规模就突破了1000亿元。

但同时,值得关注,今年三季度上市银行整体发债规模较上年同期锐减近3500亿元,同比降幅达56.27%。有业内人士分析认为,近期理财估值的政策收紧或将持续致使银行资本补充工具发行“遇冷”。

二级资本债仍受上市银行青睐

具体来看,三季度上市银行最大的发债规模来自建行800亿元的二级资本债券。公告显示,该债券分别由10年期650亿元固定利率债券、15年期150亿元固定利率债券组成;从票面利率来看,上述两类债券分别为3.45%、3.80%;债券募集的资金流向为补充二级资本。

从整体情况看,二级资本债仍是上市银行发行债券的“主力军”。第三季度内,建行、邮储、齐鲁、交行共发行二级资本债1740亿元,占全部发债额的近65%。此外,兴业、厦门的二级资本债发行计划也于近期获得监管批准。

据华安证券金融行业团队统计,截至三季度末,今年上市银行通过发行二级资本债补充的资本为2435亿元,占融资补充总额的40.4%;而在2017年至2020年,发行二级资本债补充的资本占补充总额的比值均超过了30%。

上述团队同时指出,二级资本债在银行资本补充中选项比较靠前,主要由于:一方面二级资本债的清偿顺序是在普通股、优先股以及永续债之前,仅位于一般债权后,一定程度上能吸收损失;另一方面,二级资本债的期限较长,原始期限通常不低于五年,前五年是不可赎回的,同时条款中一般也不会设置赎回预期或利率的调整机制。

“三季度市场利率下移,一定程度上推动部分银行增加二级资本债券发行。”光大银行金融市场部宏观研究员周茂华对财联社记者表示,银行通过发行二级资本债,有助于补充银行资本、夯实经营基础、增强抵御风险能力,并具有不会稀释原有股东权益等优点。

上市银行资本市场融资降速

纵向比较下,今年第三季度上市银行的发债规模与上年同期的6110亿元发债规模相去甚远,降幅达56.27%;从上半年的情况来看,也凸显出今年以来上市银行资本市场融资情况明显“遇冷”。

普华永道《2021年半年度中国银行业回顾与展望》数据显示,上半年各A股/H股上市银行通过永续债、非公开发行、可转债及二级资本债四大方式,共募集资本4903.8亿元,较2020年同期减少4963亿元,降幅达50%。

“理财估值政策收紧使得银行资本补充工具再度遇冷。”平安证券首席经济学家钟正生指出,目前,理财产品持有银行资本补充工具较多,其二级资本工具持有量占到整体二级资本工具存量的25%。如果银保监会对于六大国有行理财产品估值方法的政策调整推广至整个理财行业,理财产品对于银行资本补充工具的需求将大幅下降,届时银行资本补充工具发行将面临更大压力。

法询金融监管研究院副院长周毅钦亦表示,相关银行理财监管政策的发布前后,对于商业银行二级资本债及永续债利差均有着明显调整。首先是今年8月末,监管对于六家国有大行及其理财公司做出估值方法的指导;其次,新的会计核算执行后使得二级资本债和永续债的估值方法也有所调整。

近期,人民银行货币政策委员会在第三季度例会上指出,“支持银行补充资本,提高服务实体经济和防范金融风险的能力。”

招联金融首席研究员董希淼表示,监管部门应继续加强对银行补充资本的支持力度,可继续探索转股型二级资本债券、含定期转股条款资本债券和总损失吸收能力债务工具等,进一步增强资本补充工具的灵活性和多样性。此外,监管部门还应进一步优化审批流程,提高资本补充工具发行效率,并赋予商业银行一定的发行自主性。

周毅钦则认为,人民银行仍然会配合银保监会继续支持银行补充资本。下阶段,银保监会或将继续引导养老、保险等长线资金加强支持银行补充资本。

积极发行支持实体经济的专项债券

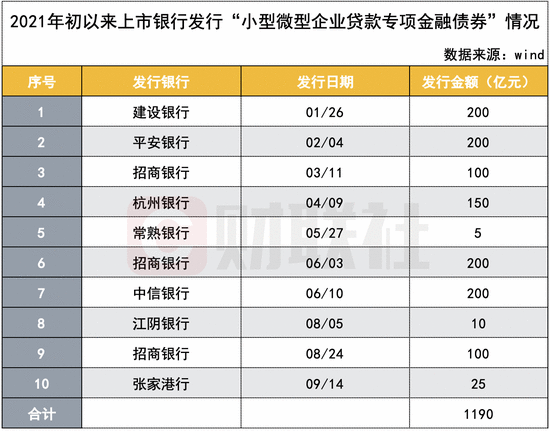

财联社记者同时注意到,上市银行也在积极发行支持实体经济的各类型债券,其中以“小型微型企业贷款专项金融债券”居多。据统计,截至三季度末,今年各上市银行此类债券的累计发行规模达到1190亿元。其中,招商银行已于今年发行三期此类债券,累计发行规模400亿元。

同时,城农商行也逐渐通过发行债券的方式来支持实体企业发展、振兴乡村经济。例如今年三季度内分别有江阴银行(10亿元)与张家港行(25亿元)发行“小型微型企业贷款专项金融债券”;郑州银行则发行了规模50亿元的“创新创业金融债券”,募集资金将专项用于创新创业领域信贷投放;常熟银行发行了10亿元的“三农”专项金融债券,将全部发放涉农贷款。

有业内人士指出,中小微企业普遍分布在区域性城农商行的经营范围内,同时城农商行也是助力普惠金融、乡村金融的主力军,因此支持地方实体经济对于城农商行的资本充足提出了一定要求。而相较于国有大行与股份行,体量相对较小的城农商行仅依靠自身的留存利润尚不能满足这一资本补充需求,所以转向求助于外部的融资渠道。

周茂华亦表示,监管部门鼓励银行发行中小微企业的专项债券,有助于拓宽中小微实体企业的融资渠道,有效降低小微企业融资成本,激发微观主体活力。

|

|

|

|

主页 > 金融 >

主页 > 金融 >