汉口银行迎来专项债补血:上半年盈利近腰斩、与恒大有往来 房地产贷款露风险 |

| 发布时间:2021-09-28 14:45 来源:网络整理 作者: |

|

来源:洞见财经

记者 谢奀国 实习记者 安琪

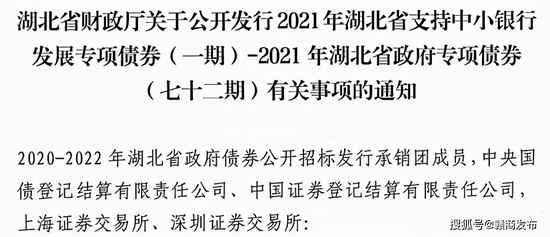

近期,湖北省披露了中小银行专项债进展。根据中国债券信息网,2021年湖北省支持中小银行发展专项债(一期)-2021年湖北省政府专项债券(七十二期)计划发行总额37亿元,品种为记账式固定利率附息债券,期限为10年。据悉,此次债券发行将惠及8家银行,汉口银行位列其中。

根据最新披露的半年报数据显示,该行实现净利润5.72亿元,同比下滑41.13%。值得注意的是,2020年汉口银行的净利润较上年同期已下降53.11%。不仅如此,该行还面临较大的资本补充压力。2018-2020年间,资本充足率分别为13.60%、12.92%、11.82%。为补充资本,提升资本实力,汉口银行进行多次融资。

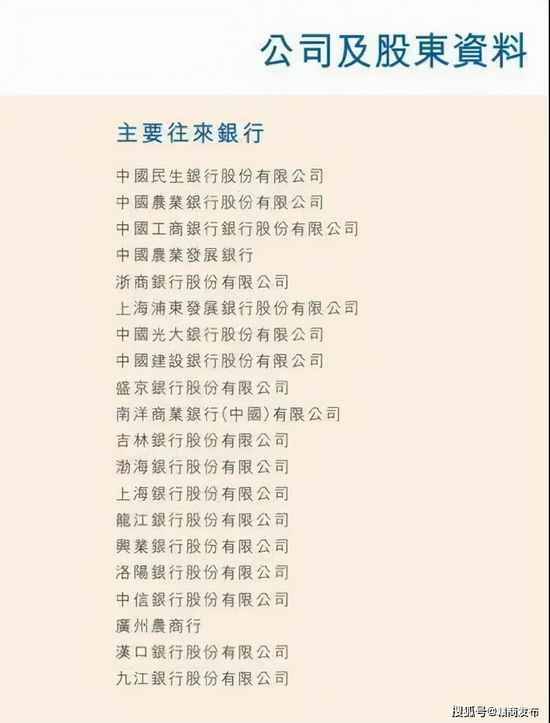

值得一提的是,据恒大集团2020年年报显示,汉口银行是与恒大集团主要往来的银行之一。同时联合资信指出,汉口银行房地产业贷款不良率高于全行平均水平,其投放的房地产业贷款风险较大。

此外,在近期汉口银行收到银保监会开出的罚单。罚单显示出该行内控管理存在缺陷。

汉口银行多方面存隐忧的原因是什么?记者致电并发送传真采访了该行,截至发稿,未收到回复。

获专项债“补血”,曾资本补充承压

公开资料显示,汉口银行是一家成立于1997年12月的城市商业银行,总部位于武汉市,前身为在原武汉市62家城市信用合作社和1家城市信用合作社联合社的基础上于1997年12月组建成立的武汉城市合作银行。截至2021年6月末,汉口银行实收资本及注册资本均为48.28亿元。

中国债券信息网披露显示,2021年湖北省支持中小银行发展专项债(一期)-2021年湖北省政府专项债券(七十二期)品种为记账式固定利率附息债券,债券期限为10年期,计划发行金额37亿元,每半年付息一次,本金分年偿还,在债券存续期的第6至10年每年分别偿还本金的20%,此批债券将通过全国银行间债券市场、证券交易所债券市场公开发行。

据悉,本批债券将惠及湖北银行、汉口银行、武汉农商行、武当山农商行、云梦农商行、天门农商行、武穴农商行、利川农商行共8家银行。

注资方式上,汉口银行和武汉农商行由湖北省财政厅转贷武汉市财政局,武汉市财政局通过转股协议存款注入。除这两家银行外,其余6家银行由湖北省财政厅通过转股协议存款的方式注入。

实际上,汉口银行面临着较大的资本补充压力。历年年报数据显示,2018-2020年间,汉口银行资本充足率分别为13.60%、12.92%、11.82%。一级资本充足率分别为10.19%、9.49%、8.94%;核心一级资本充足率分别为10.19%、9.49%、8.15%。已逐渐逼近监管红线。

此次湖北省支持中小银行发展专项债券,对汉口银行来说如同一场“及时雨”。

官网显示,今年7月30日,汉口银行曾在2021年第一次临时股东大会中审议了11项事项,其中第11项是关于汉口银行股份有限公司提请地方政府发行专项债补充资本的议案。至今年9月16日,湖北省披露了支持中小银行发展专项债券的进展。

在项目详细信息中明确显示,湖北省人民政府计划统一发行中小银行专项债券,用于补充银行资本金缺口,助力化解银行风险,推动其可持续高质量发展。汉口银行正是此批债券将惠及的对象之一。

较大的承压情况也让汉口银行不得不采取手段补充银行资本。上述提请地方政府发行专项债补充资本的方法仅是其中之一。除此之外,汉口银行还多次发行资本债券以及增资扩股。

年报显示,2020年12月,汉口银行在全国银行间债券市场成功发行2020年第一期汉口银行股份有限公司无固定期限资本债券,募集资金20亿元,按照有关规定计入该行其他一级资本。2021年6月,中国债券信息网上公布2021年第一期汉口银行股份有限公司无固定期限资本债券发行公告,债券发行规模为20亿元。2021年8月,债券信息网上又公布了2021年第二期汉口银行股份有限公司无固定期限资本债券发行公告,债券发行规模为10亿元。总计募集资金达50亿元。

今年6月,汉口银行开展增资扩股工作,以每股5.05元的价格募集资金35.35亿元,其中7亿元计入实收资本,实收资本增至48.28亿元。联合资信认为,此次增资的完成在一定程度上缓解了汉口银行的资本压力,同时提升了资本实力及抗风险能力。

最新披露的半年报数据显示,该行资本充足水平确有改善。截止2021年6月末,汉口银行的资本充足率提升至13.05%,一级资本充足率为10.29%、核心一级资本充足率为8.98%,较去年末分别增长了1.23个百分点,1.35个百分点,0.83个百分点。

净利润近腰斩,房地产贷款露风险

频频增资之后,汉口银行的IPO之路还有多远?

回顾该行的IPO之路,2020年12月22日,中国银保监会湖北监管局批复同意汉口银行申请首次公开发行人民币普通股(A股)股票并上市,发行规模不得超过13.76亿股。这一批复意味着汉口银行上市工作取得实质性进展。此时,距离该行与海通证券(12.220, -0.14, -1.13%)签署上市辅导协议已有10年之久。

有业内人士认为,IPO能否成功还是要看经营水平与经营业绩。

然而年报数据显示,2020年汉口银行实现营业收入56.02亿元,较2019年的64.19亿元同比下滑12.72%。汉口银行今年上半年营业收入情况未有披露。截至今年上半年,该行实现净利润5.72亿元,相较于去年同期下滑41.13%。值得注意的是,2020年汉口银行的净利润同比下滑了53.11%。汉口银行在近一年半时间内,盈利水平一度腰斩。

记者就出现上述变化的原因致电并致函该行,截至发稿,未收到回复。

翻阅2020年年报,汉口银行表示“受疫情影响,增提贷款减值准备。”2020年该行信用减值损失金额为30.74亿元,同比增幅37.05%。信用减值损失的增加一定程度上侵蚀了利润空间。联合资信分析认为,汉口银行2020年盈利水平下降是受新冠疫情环境下减费让利及拨备计提等因素的影响,并且考虑到其贷款拨备水平仍有待提升,未来盈利或将持续承压。

记者梳理往年年报发现,汉口银行2018-2020年间房地产业贷款余额分别为142.19亿元、193.53亿元、225.85亿元,分别占贷款总额的10.36%、11.21%、10.44%。与房地产业相关的建筑业贷款余额分别为89.20亿元、90.81亿元、103.00亿元,占比为6.50%、5.26%、4.76%。

联合资信指出,近年来汉口银行房地产业贷款占比整体变化不大,处于较高水平。此外,截至2020年末,汉口银行房地产业贷款不良率高于全行平均水平,其投放的房地产业贷款风险较大,需持续关注。

根据恒大集团2020年年报,汉口银行是与其有业务往来的银行之一。且据不完全统计已有16家银行回应了恒大事件。关于恒大事件又是否对汉口银行造成影响?其中风险是否可控?上述两个问题,记者采访该行,截至发稿,未收到回复。

另外,汉口银行曾在7月30日因总行对异地分行管理不到位收到银保监会开出的罚单,被处罚35万元。汉口银行未来何时成功上市?能否成为湖北省首家上市银行?记者将持续关注。

|

|

|

|

主页 > 金融 >

主页 > 金融 >